در این نوشتار با شرح کاملی بر موضوع نمونه لایحه دفاعیه مالیاتی بند 3 در خدمت شما خوانندگان و مخاطبین عزیز هستیم.

دفاعیه مالیاتی یکی از مواردی است که مؤدیان مالیاتی با کمک مشاورین مالیاتی اعتراض به درآمد مشمول مالیاتی خود را به هیئت های حل اختلاف مالیاتی ارائه می دهند

این مقاله قصد دارد، نمونه لایحه دفاعیه مالیاتی بند 3 را به همراه نکات پیرامون آن تشریح نماید، برای کسب اطلاعات بیشتر با ما همراه باشید.

منظور از لایحه دفاعیه مالیاتی بند 3 چیست؟

نمونه لایحه دفاعیه مالیاتی بند 3 چگونه است؟

ماده 97 قانون مالیات های بدون واسطه و مستقیم در خصوص دفاعیه مالیاتی چه تفسیری دارد؟

آیا ماده قانونی 97 مالیات های بدون واسطه و مستقیم در سال های اخیر دست خوش اصلاح قانون قرار گرفته است؟

هیأت موضوع بند 3 قانون مالیات های بدون واسطه و مستقیم چه هدفی را تعیین کرده است؟

آیا تدوین لایحه دفاعیه مالیاتی بند 3 انتخاب نماینده شخص خاص منتخب از طرف مؤدیان مالیاتی است؟

نمایندگان اتاق بازرگانی هیأت های رفع اختلاف مالیاتی چه نقشی را در رسیدگی به پرونده های مالیاتی ایفا می کنند؟

چه افرادی نقش وکیل مدافع را در هیأت های رفع اختلاف های مالیاتی ایفا می کنند؟

روش تنظیم دفاعیه مالیاتی از سوی مشاورین مالیاتی چگونه است؟

شرایط پیگیری لایحه دفاعیه مالیاتی بند 3 در زمانی که نمایندگان ماده 244 هیأت رفع اختلاف مالیاتی حضور ندارند، چیست؟

مسئولیت اتاق تهران در رابطه با نمایندگان بند 3 ماده 244 چیست؟

خلاصه مواردی که در تنظیم لایحه دفاعیه مالیاتی و شرکت در هیأت به مؤدیان توصیه می شود، به صورت عامیانه بیان کنید؟

بند 15 دستور العمل دادرسی مالیاتی در خصوص هیأت رفع اختلاف مالیاتی چه چیزی را تعیین می سازد؟

منظور از لایحه دفاعیه مالیاتی بند 3 چیست؟

همه افرادی که دارای مشاغل گوناگون هستند، باید در شرایط خاص مالیات درآمد خود را به دولت پرداخت نمایند،

این مالیات ممکن است، در محاسبات انجام شده از سوی مسئولین مالیاتی کشوری به گونه ای تنظیم شود که موجب اعتراض مؤدیان مالیاتی شود، مؤدیان مالیات می توانند نسبت به اعلام مالیاتی خود اعتراض نمایند.

اعتراضی که مؤدیان مالیاتی نسبت به درآمد مشمول مالیاتی خود ارائه می دهند، دفاعیه مالیاتی نام دارد، دفاعیه مالیاتی یک برگ اعتراض به قوانین و بخشنامه های مالیاتی است که آراء مالیاتی را به صورت قانونی به هیئت های حل اختلاف مالیاتی ارائه می دهد،

اعتراضی را که مؤدیان مالیاتی پیگیری می کنند، باید توسط این هیئت های ارجاع دهنده مالیاتی بررسی گردد تا پیش بینی دقیق آن به درستی انجام پذیرد و حقی که مسلم بر مشمول درآمد مؤدیان است، تدوین گردد.

در واقع می توان گفت که هیئت های حل اختلاف مالیاتی کارشان مربوط به حل اختلافی است که مابین سازمان امور مالیاتی و همه مؤدیان مالیاتی ایجاد شده است،

از این رو دفاعیه مالیاتی اولین نکته ای است که مؤدیان مالیاتی برای دفاع از شرایط مالیاتی خود به سازمان امور مالیاتی شهر خود تحویل می دهند، این دفاعیه همراه با دانش مشاورین مالیاتی مجرب نوشته می شود.

نمونه لایحه دفاعیه مالیاتی بند 3 چگونه است؟

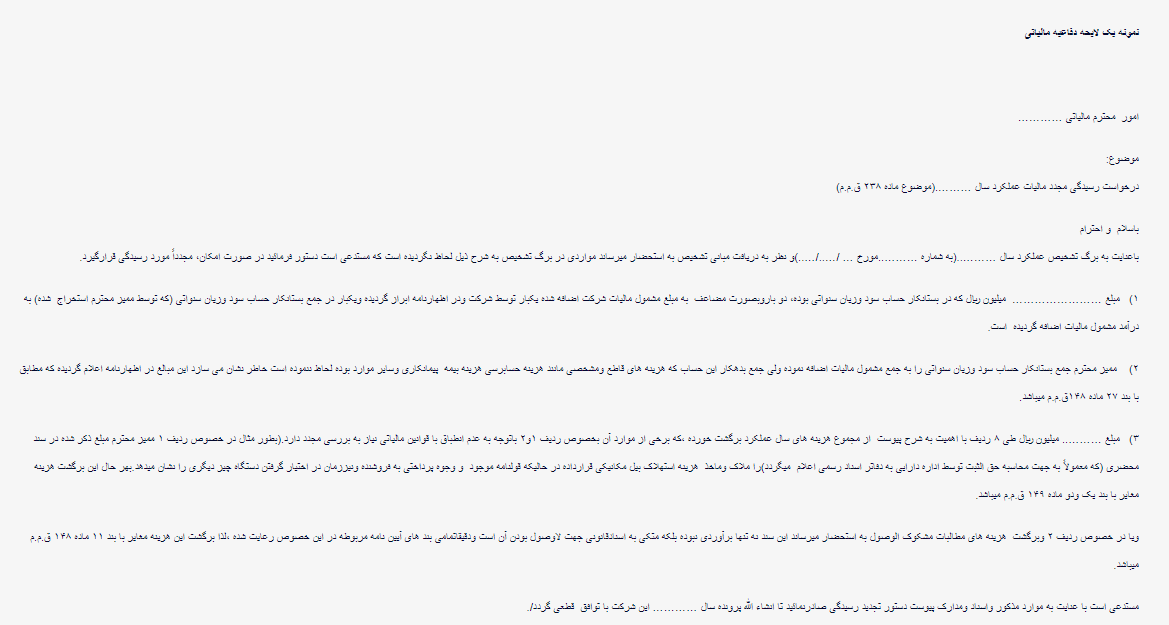

نمونه لایحه دفاعیه مالیاتی بند 3 یکی از نمونه هایی است که مؤدیان مالیاتی نسبت به تهیه آن اقدام می کنند، این نمونه با لایحه دفاعیه خاصی تدوین می شود که زیر نظر مشاورین مالیاتی فراهم خواهد شد، در ابتدای این نمونه از لایحه دفاعیه، خطاب به امور مالیاتی شهر خود عنوان را به صورت کامل قید نمایید.

قسمت بعدی نمونه لایحه دفاعیه مالیاتی که اصلی ترین بند از دفاعیه مالیاتی می باشد، به موضوع لایحه اختصاص دارد، موضوع لایحه مالیاتی درخواست رسیدگی مجدد مالیات عملکرد سال مورد نظر است که قرار است، رسیدگی آن با موضوع ماده 238 ق. م. م. بررسی و تدوین گردد.

تدوین لایحه دفاعیه

بخش بعدی از لایحه آغاز برنامه تدوین لایحه دفاعیه است که بر اساس برگ تشخیص عملکرد سال مورد نظر به شماره تعیین شده از سوی اداره مالیاتی و با تاریخ دقیق آن برگ، درخواست رسیدگی مجدد آن را به سازمان امور مالیاتی می دهد،

این درخواست منوط بر این است که برگ تشخیص به لحاظ برخی موارد لحاظ نگردیده است، لذا در صورت امکان درخواست بررسی را اعلام نمایید.

اولین بند از لایحه دفاعیه را برای مبلغ تعیین شده برای مالیات بیان کنید، در این بند مقدار حساب و سود و زیان سنوات تعیین شده را به صورت بررسی مضاعف همراه با مبلغ مشموله مالیاتی اضافه نمایید،

در این بین لازم است، شرکت یا اظهار نامه وی در جمع بستانکاری حساب سود و زیان سنوات را که توسط ممیز مالیاتی استخراج می شود، مشخص گردد تا در آمد مشمول مالیاتی به صورت اضافه بر محاسبه تعیین گردد.

بند دوم از لایحه دفاعیه مالیاتی به ممیز مالیاتی اختصاص دارد و حساب سود و زیان های سنواتی را همراه با درآمد مشمول مالیاتی اضافه می کند،

میزان بدهکاری حساب بر اساس هزینه های قطعی

این بند از لایحه سعی دارد، میزان بدهکاری حساب را بر اساس هزینه های قطعی آن در نظر داشته باشد، هزینه های حسابرسی، هزینه های بیمه، هزینه های بیمه پیمانکاری و سایر هزینه ها، دیگر مواردی هستند که در برگه اظهارات مالیاتی باید اعلام گردند، این هزینه ها مطابق با بند 27 ماده 148 ق. م. م خواهد بود.

بند سوم از لایحه دفاعیه به مبلغ تعیین شده برای درآمد مشمول مالیاتی در 8 ردیف موجود در طرح اختصاص خواهد داشت، پیوستی که همراه با لایحه دفاعیه مالیاتی ارائه می گردد، در خصوص هزینه های سال عملکرد برگشت خورده است،

در این بین ردیف های 1 و 2 بر اساس عدم انطباق با قوانین مالیاتی بررسی مجدد گردد، در این بند یک مثال نیز به صورت شفاف بیان می شود، مثال بیان شده دلیل اعتراض به درآمد مالیاتی تعیین شده است که باید به آن رسیدگی شود.

در خط پایانی این لایحه دفاعیه مالیاتی تلاش می شود تا با عنایت به اسناد و مدارکی که به صورت پیوست همراه با لایحه دفاعیه مالیاتی بند 3 ارائه شده است، تجدید رسیدگی گردد، این رسیدگی با یک شماره پرونده اختصاصی می شود که شرکت مذکور درآمد مشمول مالیاتی با توافق قطعی خود، آن را اعلام نموده است، تصویر یک نمونه از لایحه دفاعیه مالیاتی بند 3 نیز در زیر آمده است.

ماده 97 قانون مالیات های بدون واسطه و مستقیم در خصوص دفاعیه مالیاتی چه تفسیری دارد؟

در آمد هایی که مشمول مالیات می شوند، در صورت عدم محاسبه درست شامل اعتراض بر قانون مالیاتی خواهند گردید، این ماده در زمان تحویل برگه اظهارات مالیاتی و بر اساس برگه اظهارات مالیاتی مؤدی، برخی نکات را رعایت می کند تا قانون تدوین شده منظم باشد و مورد تأیید قرار گیرد.

سازمان امور مالیاتی کشور برگه اظهارات مالیاتی دریافتی را بدون رسیدگی آنچه تدوین شده است، آن را قبول می نماید و تعدادی از آن را بر اساس معیار ها و شاخص های معین شده از سوی سازمان امور مالیاتی طرح می نماید، راه دیگر نمونه انتخابی آن است که برابر مقررات باید مورد رسیدگی قرار گیرد.

چنانچه مؤدیان مالیاتی در خصوص ارائه برگه اظهارات مالیاتی در مهلت قانونی اقدام نمایند و اقدام آن ها با مقررات مطابقت داشته باشد، سازمان امور مالیاتی به درستی کار خود را برای پیگیری درخواست انجام می دهد و در صورتی که مقررات در بند های لایحه دفاعیه ذکر نگردد،

تهیه برگه اظهارات مالیاتی بر اساس فعالیت و اطلاعات اقتصادی

سازمان امور مالیاتی کشور نسبت به تهیه برگه اظهارات مالیاتی بر اساس فعالیت و اطلاعات اقتصادی کسب شده مؤدیان، آن را مورد محاسبه قرار داده و بر آورد آن را از طرح جامع مالیاتی و مطالبه متعلق به برگ تشخیص مالیات ارائه می دهند.

نکته مهمی که در این بخش وجود دارد، آن است که در صورتی که اعتراض مؤدی در طی سی روز از تاریخ ابلاغ برگ تشخیص مالیات بگذرد، باید به تدوین و ارائه برگه اظهارات مالیاتی مطابق با مقررات مربوط به آن اقدام نماید تا بدین وسیله اعترض در زمان مورد نظر و طبق قوانین مالیاتی کل کشور در روند رسیدگی درست خود قرار گیرد.

لازم به ذکر است که حکم اعلام شده از سوی سازمان امور مالیاتی کشور تاریخ ابلاغ برگ تشخیص مالیات را نسبت به ارائه برگه اظهارات مالیاتی یا اجرای مجازات های عدم تحویل و ارائه برگه اظهارات مالیاتی در زمان تعیین شده رسیدگی می کند، اما در موعد مقرر قرار نخواهد گرفت، زیرا تعلق جریمه به لحاظ قانونی نبوده است.

شایان ذکر است که برای ماده مذکور، ماده 239 با موضوع تبصره ماده 239 برای اجرای این ماده از بند قانونی آن به همراه تبصره قانونی آن قابل رسیدگی است،

به عنوان مثال

به عنوان مثال سازمان امور مالیاتی کشور تا نهایتا 36 ماه از تاریخ ابلاغ قانون مالیاتی، بانک اطلاعاتی آن را در اداره مالیاتی کل کشور در سراسر کشور بایگانی می نماید، این بایگانی در ادارات امور مالیاتی تابعه شهرستان ها هنوز به صورت جامع اجرا نشده است و مواد 97، 98، 152، 153، 154 و ماده 271 از جمله ماده های قانون مالیات های بدون واسطه و مستقیم تصویب شده در سال 1380 هستند که در این مرحله به آن استناد می شود.

آیا ماده قانونی 97 مالیات های بدون واسطه و مستقیم در سال های اخیر دستخوش اصلاح قانون قرار گرفته است؟

در پاراگراف قبلی در خصوص ماده 97 مالیات های بدون واسطه و مستقیم به صورت مفصل مطالبی بیان شد و مشخص گردید که تبصره های قانونی آن متعدد هستند،

این امر سبب شده است تا قانون اصلاح مالیات های بدون واسطه و مستقیم در مصوبه تاریخ تعیین شده دست خوش تغییر قرار گیرد، این تغییر به صورت کلی خواهد بود، به گونه ای که برقراری نظام جامع مالیاتی در سراسر کشور دفاتر مؤدیان را مورد رسیدگی کامل خود قرار داده است.

لازم به ذکر است که تبصره ماده 97 اصلاحی اخیر هنوز به طور کامل در ادارات امور مالیاتی اجرا نشده است، منظور از اجرای این ماده، اجرای تمام و کمال آن در نظام جامع مالیاتی کشور است که مواد 97 و 98 به همراه ماده های 152، 153، 154 و نیز ماده 271 در سال 1380 مجری آن بوده است،

ماده های 97 و 98 در خصوص موضوع تشخیص علی الرأس می باشد و مفاد قانونی ماده های ذکر شده توسط مؤدیان و عوامل مالی و مالیاتی مورد توجه قرار خواهد گرفت، این نکته تعیین می کند که در سال 1380 تا کنون این ماده دست خوش تغییر قرار گرفته است و متناسب با نیاز های مالیاتی مؤدیان شکل دیگری به خود گرفته است.

هیأت موضوع بند 3 قانون مالیات های بدون واسطه و مستقیم چه هدفی را تعیین کرده است؟

موضوع مالیات های بدون واسطه و مستقیم موضوعی است که هیأت موضوع بند 3 آن را تشریح نموده است، اگر افرادی که به قانون های مالیاتی خیلی آگاه نیستند باید بدانند که دانستن قانون های مالیاتی در زمانی که در گروه هیأت های رفع اختلاف مالیاتی قرار می گیرند، نیاز به طبقه بندی موضوعی دارند،

این طبقه بندی موضوعی همان قوانین هیأت های مذکور است که تأیید یا رد دلایل مالیاتی را در توجیه آن ذکر نموده است.

توجیه های غیر قابل رسیدگی یا رد دفاتر در این بند از قانون مالیات های بدون واسطه و مستقیم قرار می گیرد، هیأت رفع اختلاف موضوع بند 3 در ادارات امور مالیاتی برای مؤدیان مالیاتی مورد بررسی قرار می گیرد، اعضای هیأت رفع اختلاف امور مالیاتی متشکل از سه نفر حسابرس با رئیس کل سازمان امور مالیاتی خواهد بود.

علاوه بر موارد بیان شده، اتاق بازرگانی هیأت نماینده ای در خصوص تکالیف قانونی متقابل از سوی دو گروه « اداره امور مالیاتی » و « مؤدی » و نیز « هیأت موضوع بند 3 ماده 97 » به صراحت بیان شده است که در متن لایحه دفاعیه مالیاتی بند 3 به صراحت بیان گردیده است.

آیا تدوین لایحه دفاعیه مالیاتی بند 3 انتخاب نماینده شخص خاص منتخب از طرف مؤدیان مالیاتی است؟

در موارد متعدد، مؤدیان مالیاتی در خصوص امور مالیاتی کشوری به اتاق امور مالیاتی تهران مراجعه می کنند، این اقدام سبب می شود تا اتاق بازرگانی در هیأت های شرکت کننده برای امور مشاوره، مذاکره و هماهنگی به مؤدیان آن معرفی گردد، در واقع امور مالیاتی اتاق تهران به دلایل مختلفی نمی تواند پاسخگوی انتظارات معذور باشد.

اولین دلیل به تبصره 2 ماده 244 قانون مالیات های بدون واسطه و مستقیم اختصاص می یابد، این تبصره در خصوص اداره امور هیأت های رفع اختلاف مالیاتی است که مسئولیت تشکیل جلسات پیگیری درخواست های مالیاتی در آن انجام می شود،

روالی که تاکنون برای سازمان امور مالیاتی یا فعالیت های پیگیری پرونده در آن در نظر گرفته شده است، در ساعات اداری صبح انجام می شود و توزیع پرونده تنها در ساعات اولیه صبح خواهد بود.

هر یک از نمایندگان منتخب از سوی مؤدیان مالیاتی، بند های 3 گانه ماده 244 را تا تاریخ تشکیل جلسه تعیین می کنند، این جلسه از محتوای پرونده های دریافت شده اطلاع خاصی ندارد و تنها در ساعت و زمان تعیین شده این پرونده ها تشریح داده می شوند، نمایندگان ارجاع پرونده در هیأت های رفع اختلاف قانون رسیدگی به رأی های صادره را ملزم به برخورداری از قانون در جلسات رسیدگی به حل اختلاف می داند.

دولین دلیل هم بر اساس بخشنامه شماره 5424/1381-211 مورخ 8/4/1383 موضوع چگونگی انتخاب نماینده را توسط مؤدی موضوع بند 3 ماده 244 مورد بررسی قرار می دهد که باید طبق قانون مالیات های بدون واسطه و مستقیم بررسی گردد، بررسی به عمل آمده پیگیری منتج به خواسته مؤدیان مالیاتی را تأمین خواهد کرد.

نمایندگان اتاق بازرگانی هیأت های رفع اختلاف مالیاتی چه نقشی را در رسیدگی به پرونده های مالیاتی ایفا می کنند؟

نمایندگان اتاق بازرگانی، برای حل اختلاف های دریافتی از سوی اداره مالیاتی پرونده های ارسالی را مورد بررسی خود قرار می دهند و سعی می کنند تا صیانت از حقوق قانونی متقابل مؤدیان را نسبت به سازمان امور مالیاتی کشور بیان نمایند،

نمایندگان مذکور نمایندگانی هستند که در هیأت های رفع اختلاف به قانون یک سویه روی می آورند و تلاش خود را مبنی بر تفسیر رأی مالیاتی به نفع سازمان امور مالیاتی کشور اعلام نخواهند کرد.

هیأت های رفع اختلاف و نمایندگان منتخب آن داورانی هستند که از بند های 1 و 2 و 3 ماده 244 تبعیت می کنند، این گزینه های قانون نقشی مشابه با وظایف قاضی را ایفا می کنند، این نقش همان قضاوت در امور مالیاتی است که مجاز به صدور رأی مستقل است، رأی نهایی نیز بر اساس نظر حد اکثری داوران حاضر در هیأت های رفع اختلاف در امور مالیات های بدون واسطه و مستقیم قابل اعتبار خواهد بود.

چه افرادی نقش وکیل مدافع را در هیأت های رفع اختلاف های مالیاتی ایفا می کنند؟

وکیل مدافع در امر امور مالیاتی می تواند مشاور مالیاتی باشد، مشاور مالیاتی یک فرد آگاه و کارآزموده به امور مالیاتی مؤدیان مالیاتی است که بسیار کار آزموده و ماهر در امر وکالت هستند، در واقع مشاورین مالیاتی به قوانین و بخشنامه ها و آراء مالیاتی کاملاً اشراف دارند.

اشراف این گروه از وکیل مدافعان، به دلیل دفاعیه مستند و مستدل، نیاز به تنظیم دارد، لذا با حضور در مکان رفع اختلاف های مالیاتی و مذاکرات دفاعی از آن، تعداد نشست های رسیدگی به ضریب پیروزی مؤدیان به خوبی افزایش داشته است، هر چند که مشاورین مالیاتی مذکور می توانند دارای وکالت نامه رسمی معتبر باشند، یا آن که در جلسات هیأت های رفع اختلاف آن را تشریح می نمایند.

روش تنظیم دفاعیه مالیاتی از سوی مشاورین مالیاتی چگونه است؟

مؤدیان مالیاتی که در محاسبه مالیات بر درآمد خود اعتراض دارند، می توانند دفاعیه مالیاتی خود را به درستی تنظیم نمایند، از این رو روش تنظیم این دفاعیه مالیاتی به گونه ای است که مشاورین مالیاتی را تحت شعاع خود قرار داده است، در واقع شیوه نگارشی دفاعیه مالیاتی از سوی مشاورین مالیاتی باید به طرز خاصی باشد که به آن اشاره می شود.

نکته اول

اولین نکته در تنظیم دفاعیه مالیاتی به ماده 237 قانون مالیات های بدون واسطه و مستقیم اختصاص دارد، این قانون قابل استناد است و گزارش های کامل آن همراه با رسیدگی کامل مبنای صدور برگ تشخیص مالیاتی خواهد بود، برگ تشخیص از اداره امور مالیاتی موظف است که اطلاعات لازم را در اختیار مؤدیان مالیاتی خود قرار دهد.

نکته دوم

نکته دوم در خصوص بررسی گزارش رسیدگی به قانون مالیات های بدون واسطه و مستقیم است که در قسمت اول مورد بررسی قرار می گیرد،

در این بخش باید گزارش به صورت مستند، همراه با پیوست مدارک لازم در لایحه دفاعیه مالیاتی بند 3 قرار گیرد تا در زمان رسیدگی به این اعتراض نتیجه مطلوب حاصل گردد.

نکته سوم

نکته سوم از لایحه دفاعیه مالیاتی به نحوه رسیدگی اعتراض لایحه دفاعیه مالیاتی با مقررات مالیات های بدون واسطه و مستقیم همراه است، آیین نامه های اجرایی در بخشنامه های سازمان امور مالیاتی، آراء شورای عالی مالیاتی را با آراء دیوان عدالت اداری در یک فهرست قرار داده و آن را به مقایسه با یکدیگر قرار می دهد و مغایرت های احتمالی از آن را به صورت صریح بیان می کند.

نکته چهارم

نکته چهارم مربوط به تنظیم لایحه دفاعیه با کمک مشاورین مالیاتی است، در این تنظیم مغایرت های رسیدگی اداره امور مالیاتی بسیار اهمیت دارد و چنانچه با قوانین و مقررات مراجع مذکور ترکیب شده باشد، در متن تنظیم به آن اشاره می شود،

اشاره ای که به قوانین استناد شده در امور مالیات های بدون واسطه و مستقیم می شود، در زمان تطویل آن کاملاً بی مورد بوده و نسبت به آن از بیان کلام بی دلیل اجتناب می شود.

نکته پنجم

نکته پنجم نیز به قانون نوشتاری لایحه دفاعیه اشاره دارد و سعی دارد تا از تخصص وکالت مشاورین حرفه ای در امور مالیاتی بهره گیری شود، این نکته در خصوص قانون اشراف نداشته و باید برای جلوگیری از هر احتمال خطری از متخصصین لایحه دفاعیه مالیاتی کمک گرفت تا بهره نهایی مطلوب و مورد انتظار باشد.

شرایط پیگیری لایحه دفاعیه مالیاتی بند 3 در زمانی که نمایندگان ماده 244 هیأت رفع اختلاف مالیاتی حضور ندارند، چیست؟

مراحل قانونی رسیدگی به اعتراض های مالیاتی باید منطبق با قوانین و مقررات ملی باشد و در صورتی که در زمان رسیدگی به دفاعیه مالیاتی، نمایندگان ماده 244 حضور ندارند، شرایط مجزایی حاکم می شود که برای مؤدیان قابل پیگیری خواهد بود، این شرایط به سه مورد ختم خواهد شد.

مورد اول در زمان عدم حضور حتی یکی از نمایندگان ماده 244 قانون رسیدگی در هیأت های رفع اختلاف مالیاتی آن است که مؤدیان مالیاتی، دفاعیات و انواع نمونه لایحه های دفاعیه مالیاتی خود را به صورت کتبی رسماً بیان نمایند.

مورد دوم برای زمان عدم حضور نماینده ماده 244 شرط رسیدگی به لایحه دفاعیه را به صورت کتبی اعلام می کند و با استناد به تبصره 1 ماده 244 تجدید در دعوت را به رسمیت می شناسد، از این رو استناد به تبصره 1 ماده 244 عدم رسمیت جلسه را اعلام می کند و درخواست می کند که جلسه در زمان دیگری تشکیل شود تا تجدید دعوت به خوبی انجام پذیرد.

مورد آخری که شرایط جدید را در زمان عدم حضور نماینده ماده 244 تعیین می کند مربوط می شود، به نماینده غایب در هیأت رفع اختلاف که به عنوان نماینده اتاق بازرگانی معرفی شده است، این نماینده در حکم ارسال کننده نتایج رسیدگی مالیاتی مذکور است که رو نوشت و کپی صورت جلسه را در اتاق تهران رسما ابلاغ و ارسال می کند.

مسئولیت اتاق تهران در رابطه با نمایندگان بند 3 ماده 244 چیست؟

مسئولیتی که اتاق تهران در رابطه با نمایندگان بند 3 ماده 244 عهده دار است، به دو مورد خلاصه می شود، مورد اول توجه به زمان غیبت نماینده اتاق تهران دارد و در زمان وقوع این حالت صورت جلسه رسیدگی را به استناد قانونی خود مطابق با تشریح مواد آن اثبات می کند، اتاق تهران در رابطه با نمایندگان مذکور در اتاق تهران همکاری دو جانبه دارد و صرف بیانات شخص مؤدی در هنگام ارائه شفاهی اعتراض، ملاک اجرا در نظر گرفته نمی شود.

نقش دوم برای اتاق تهران به ثمره اعتراض شخص مؤدی و رسیدگی به امور مالیاتی اتاق تهران خلاصه می شود، اثبات نماینده اتاق نسبت به حقوق قانونی مالیات های مستقیم، مؤدیان را در زمان صدور حکم به اهمال وا می دارد، این امر به واسطه مسئولیت قانونی نمایندگان قانونی نیاز به قطع همکاری با نماینده های مذکور را اعلام خواهد کرد.

خلاصه مواردی که در تنظیم لایحه دفاعیه مالیاتی و شرکت در هیأت به مؤدیان توصیه می شود، به صورت عامیانه بیان کنید؟

در خصوص تنظیم لایحه دفاعیه مالیاتی و شرکت در هیأت برای مؤدیانی که آگاهی خاصی از قانون های مالیاتی ندارند، با استناد به ماده 237 قانون مالیات های بدون واسطه و مستقیم شامل گزارش کامل رسیدگی به مبنای صدور برگ تشخیص می شود، برگ تشخیص یک برگ قانونی در اجرای امور مالیاتی است که برای مؤدیان ارسال می شود.

اداره امور مالیاتی مربوط به استعلام مالیاتی بر اساس قانون حکم را جاری می سازد و اداره امور مالیاتی نیز موظف می شود تا اطلاعات آن را به صورت کامل در اختیار مؤدیان مالیاتی قرار دهد، این اطلاعات بر اساس گزارش مالیات های بدون واسطه و مستقیم تعیین می شود و می توان گفت که این تدبیر برای لایحه دفاعیه مالیاتی و شرکت در هیأت الزام است.

بررسی گزارش رسیدگی توسط خود مؤدی مالیاتی

به صورت عامیانه می توان گفت که گزارش رسیدگی را باید خود مؤدی مالیاتی به دقت مورد بررسی قرار دهد، در بررسی این گزارش می تواند آن را منطبق با مقررات ق. م. م و تمام آیین نامه های اجرایی، بخش نامه های سازمان امور مالیاتی و حتی انواع رأی های شورای عالی مالیاتی و دیوان عدالت اداری در مقایسه تنگاتنگ قرار گیرد، چنانچه مغایرتی در این بین مشاهده گردد، باید آن را به صورت فهرست وار تدوین نمایید.

لایحه دفاعیه در زمان مغایرت با قانون مالیاتی رسیدگی می شود و اداره امور مالیاتی نیز طبق مقررات مراجع مذکور در پیوست های مالیاتی تنظیم لایحه دفاعیه مالیاتی را انجام می دهد، این اقدام تنها به قوانین مالیاتی و قانون های حاکم بر مالیات های بدون واسطه و مستقیم استناد خواهد کرد.

توجه داشته باشید، اگر به عنوان یک مؤدی ناآگاه از قانون های مالیاتی چیزی نمی دانید خود را درگیر ریسک های قانون مالیاتی نکنید و تنها از مشاوران حرفه ای در امر مالیاتی بهره گیری نمایید، اطمینان داشته باشید که تخصص مشاوران حرفه ای مالیاتی کمک بسیار زیادی به حل امور مالیاتی شما خواهد کرد.

توصیه می شود که نمایندگان ماده 244 باید در جلسه هیأت رفع اختلاف حضور داشته باشند تا پرونده امور مالیاتی مؤدیان مورد بررسی دقیق قرار گیرد،

حضور نداشتن یکی از نمایندگان هیأت رفع اختلاف

در زمانی که یکی از نمایندگان هیأت رفع اختلاف در جلسه حاضر نباشد، باید دفاعیات مالیاتی خود را به صورت کتبی مطرح نمایید، در طرح کتبی لایحه دفاعیه مالیاتی باید آن را در زمان حضور یا غیبت نمایندگان هیأت رفع اختلاف به ثبت برسانید.

شایان ذکر است که در صورت عدم حضور نماینده قانونی هیأت رفع اختلاف امور مالیاتی باید تبصره 1 را در ماده 244 به کار برد و خواستار تجدید دعوت گردد، اگر نماینده در اتاق بازرگانی غایب باشد، مراتب و عواقب آن نیز به همراه تصویر صورت جلسه به اتاق بازرگانی اعلام می شود تا در زمان خود ارسال گردد.

بند 15 دستور العمل داد رسی مالیاتی در خصوص هیأت رفع اختلاف مالیاتی چه چیزی را تعیین می سازد؟

در دستور دادرسی مالیاتی دستور العمل های جدیدی وجود دارد که تبصره بند 15 در آن قید شده است، این تبصره از قانون، فرم مخصوص را بر اساس تقاضای رسیدگی خارج از نوبت تعیین می کند، این تشخیص در موافقت با مسئولین امور مالیاتی و قانون مالیات های بدون واسطه و مستقیم در هیأت های رفع اختلاف مالیاتی انجام می شود.

این مورد در رسیدگی به امور مالیاتی باید خارج از نوبت باشد تا هیأت رفع اختلاف مالیاتی آن را انجام دهد، لازم به ذکر است که رسیدگی سریع به امور مالیاتی به نفع مؤدیان مالیاتی است، همچنان که نرخ های مالیاتی در هر سال متغیر است، بهتر است، در زمان خود این بررسی با سرعت انجام گیرد، در غیر این صورت فرد مؤدی متحمل زیان بیشتری از لحاظ مالی خواهد شد.

وصول اعتراض به برگ تشخیص مالیاتی

همان طور که مشخص است، وصول اعتراض به برگ تشخیص مالیاتی تا یک سال مبلغ مالیات را به صورت ماهیانه تا دو و نیم درصد افزایش مالیاتی جریمه را به خود وابسته نموده است،

لذا در صورتی که مبلغ تعیین شده در حساب مالی ادارات امور مالیاتی تودیع گردد، موضوع اختلاف نیز حل و فصل خواهد شد.

توجه داشته باشید که برگ های تشخیص مالیاتی بر اساس ماده های قانون مالیاتی به شماره 98، 237 و 152 قانون های مالیات های بدون واسطه و مستقیم صادر می شود، در میان سه ماده قانونی ذکر شده ماده 98 و 152 در سال های اخیر یعنی از سال 1395 حذف شده و به ماده قانونی 237 خلاصه شده است، این موضوع برای اجرای قانون مالیاتی معتبر، حاکم و جاری است.

دریافت گزارش های رسیدگی در لایحه دفاعیه باید تنظیم گردد، نمونه لایحه دفاعیه اعتراض به هیأت های رفع اختلاف مالیاتی در سال های کنونی نیاز به مراجع قانونی و رسیدگی مالیاتی های قانون رسمی دارد تا خلاف دستورات مالیاتی در فرآیند قانون مالیات های بدون واسطه و مستقیم حادثه ای رخ ندهد.

از اینکه تا انتهای مقاله نمونه لایحه دفاعیه مالیاتی بند 3 همراه ما بودید متشکریم و امیدواریم که از خواندن مقاله نمونه لایحه دفاعیه مالیاتی بند 3 بهره لازم را کسب کرده باشید.